Убивая носителя (5)

Заканчиваем знакомиться с книгой Майкла Хадсона

"Убивая носителя: как финансовые паразиты и долг разрушают мировую экономику."

Ссылки на предыдущие части: 1 2 3 4

Краткое содержание:

На суды у стран-должников мало надежды - надо прежде всего заручиться благосклонностью финансовой олигархии. В них с кого надо взыщут, а кого надо - простят. Паразиты захватили власть над всем миром, высасывая процентами и сборами дань со всего мира, который не может от этого нормально развиваться. Надо избавить их от источников дохода "во сне", а до того простить должникам и без того невозвратные долги.

Паразиты дотянулись своими щупальцами и до судебной власти. Это хорошо видно на примере Аргентины. Эта страна, приняв в 1989 году "вашингтонский консенсус" (неолиберальный экономический порядок с приватизациями и предотвращением инфляции любой ценой, что выразилось в жёсткой привязке песо к доллару) благополучно обанкротилась десятилетием позже, и её долги достигли 82 миллиардов долларов. Эту сумму вернуть они оказались не в состоянии, и, начиная с 2005 года, стали заключаться договора с кредиторами о списании части долгов. В 2010 году 92% долга было "реструктуризировано", т.е. частично списано. Но не всё! Проблема аргентинцев была в том, что они не только заняли в иностранной валюте, они ещё согласились разрешать конфликтные ситуации в американском суде по законам штата Нью-Йорк. В итоге получилось, что фондам-"падальщикам", скупившим по дешёвке безнадёжный долг, была присуждена стопроцентная компенсация плюс штрафы, пени и прочее. Аргентинцы отказались и оказались банкротами по американскому праву. Уже после выхода книжки в печать, в Аргентине снова кризис, снова инфляция, снова безработица свыше 10%. И снова - кредиты от МВФ. 50 миллиардов. Ну и курс жёсткой экономии, само собой. Корнем аргентинских проблем я вижу, однако, не расточительность правительства и не финансовых паразитов, а падение прибыльности экономики. Страна пережила неслыханный взлёт сотню лет назад, после того, как стали строить суда-рефрижераторы, которые могли возить говядину на европейские рынки. Но время шло, появились конкуренты, а также новые технологии, позволившие увеличить отдачу сельского хозяйства во всём мире. Европейские страны начали субсидировать своих фермеров, которые нарастили производство. Вот так и получилось, что с тех пор Аргентину трясёт уже регулярно, и уже в который раз средний класс там приглашают пройти в кассу.

Хоть после случая с Аргентиной закрадываются сомнения в справедливости устройства мира, здесь хоть можно проследить твёрдую линию правосудия по следованию букве закона. К сожалению, последующие события показали, что линия эта "колеблется вместе с линией партии". Оказалось, что можно решением суда не возвращать кредиты, если они выданы "кем попало". Например, три миллиарда, который Янукович взял у России. Примечательно, что судебная инстанция, рассматривающая претензии кредитора, находится в Лондоне. Когда стало возможно взыскать их срочно обратно (согласно договору) пошли разговоры о том, что надо бы принять закон о прощении "одиозных" долгов. Насколько мне известно, закон подобный пока ещё не приняли: это поставило бы под удар Лондон как один из центров мировых финансов. Однако англичане стали тянуть время с принятием решения, так что деньги этих Россия если и получит, то весьма нескоро. Становится понятно, что недаром страны БРИКС стараются формировать параллельные финансовые структуры, независимые от Запада: если зависимость есть, то этой зависимостью рано или поздно воспользуются.

Паразит контролирует сознание носителя, выпуская своего рода "энзимы". В нашем случае это экономические мифы, с помощью которых он получает контроль над мозгом жертвы:

1) банковский сектор - часть реальной экономики, а не внешний эксплуататор;

2) все долги можно выплатить без деградации общества и экономики.

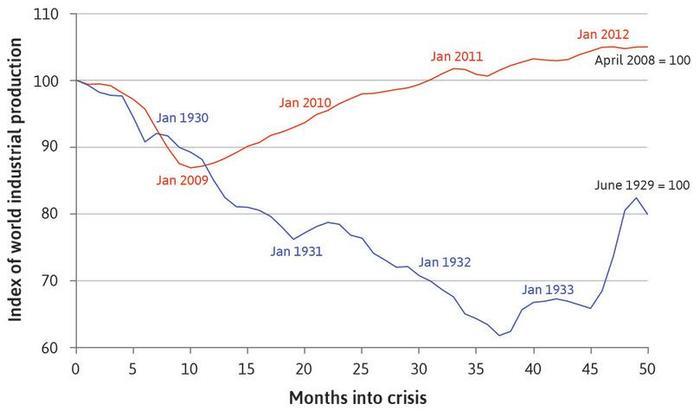

Это не так. То, где мы сейчас находится, автор называет долговой стагнацией, а не просто циклическим спадом деловой активности, и это - путь в никуда.

Получилось, что основное противоречие, занимавшее умы левых всего мира - противоречие между буржуазией и пролетариатом - ушло на задний план, уступив место противоречием между финансовой олигархией и всем остальным миром, включая тех же капиталистов. В наше время рабочий порой чувствует себя в одной лодке с фабрикантом, опасаясь бастовать, чтобы не обанкротить фирму, и без того увешанную уже долгами.

Грустно смотреть на такой мир. Майкл делает несколько предложений по его улучшению. налогообложение незаработанных рент, направление кредита для роста, а не надувания пузырей, изменение правил ведения статистики (чтобы ясно стало видно, как инвестируется или распыляется экономический рост), а также национализация банков. И, конечно, нужен справедливый международный суд для рассмотрения претензий кредиторов и должников. Утопия? Увы. Всё будет по-прежнему, пока что-то не случиться. По существующим правилам игры повторение кризиса 2008 года неизбежно. Самый богатый процент населения снова свалит с деньгами, обвинив в причинах катастрофы остальные 99% и оставив мировую экономику в руинах.

В конце книги Майкл по пунктам перечислил, что он предлагает. Приведу их кратенько со своим комментарием.

1. Списать долги.

Что ж, хорошее дело, повесим всё на банки. Так ведь обанкротятся! А потом и фирмы за ними.

2. Обложить налогом незаработанную ренту.

Всё классно. А кто будет решать, что заработано, а что нет? Тут такого можно наворочать...

3. Обкладывать налогом расходы на финансирование.

Если мы покупаем готовый дом, а не строим сами, это встанет дороже. Справедливо? Вряд ли.

4. Государственные банки.

Так есть же во многих странах! Особо положения дел это не меняет.

5. Закрывать госдефицит печатанием денег, а не налогами и кредитами.

Было NN раз. Работает, но ограниченно. Далее гиперинфляция, сжигающая долги и финансы.

6. Система государственного страхования здоровья.

В условиях засилья монополий в отрасли госстраховка вряд ли поможет

7. Естественные монополии в руках государства.

Вот здесь нет возражений. Главное - не злоупотреблять их доением.

8. Высокие налоги с капитала.

Тоже всецело за.

9. Сдерживать безответственное кредитование списыванием таких долгов.

Когда кредит заведомо невозвратен, то преступление его давать. Но трудно знать заранее...

10. Возродить классическую теорию собственности и ренты.

Никто не мешает сделать это прямо сейчас. А почему не делают? Потому что она неверна.

Хорошую книжку написал Майл, но грубые ошибки портят впечатление о ней. Он пишет, например, что нацбанк создают для латания дыр в бюджете, или что ничего страшного в банкротстве банков. В то время, как свыше сотни лет назад, когда ещё не было Морган с компанией тратили гигантские суммы на спасение банкротов-коллег, а потом и организовали, наконец, ФРС. И в 1998 году происходило нечто подобное в случае с LTCM. Чего ради нужно было спасать конкурентов за свои кровные? На самом деле, девятнадцатый век, о котором мечтал Майкл, давно прошёл. Всё в мире связано, и если слабое звено ломается, неизбежно начнёт ломаться следующее звено, и если процесс этот запустить, сломается вся мировая экономика. Хорошо никому не будет. Это, увы, факт. Боюсь, мы обречены это увидеть, потому что процессы в мировых финансах всё более напоминают собой гигантское казино. Ставки растут, и сумма проигрыша может вырасти настолько, что никаких государственных "кубышек" не хватит, чтобы поставить всё обратно на место. И вот когда это случится, на руинах прежнего порядка можно будет начать строить что-то новое, более устойчивое. Вот при этом помогут пару советов от Майкла Хадсона.