Финансовое моделирование, ч. 6

Итак, основная работа сделана, денежные потоки показаны, осталось свести это все в агрегированные показатели, которые в первую очередь можно показать в презентациях, тизерах и т.д. и т.п.

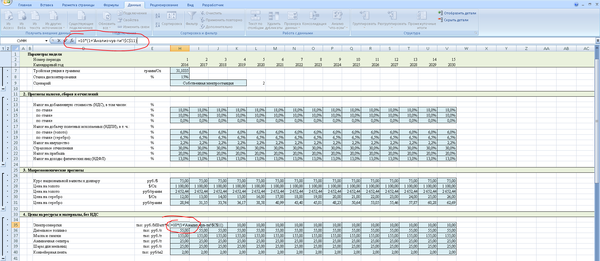

Переходим к листу «Эффективность проекта».

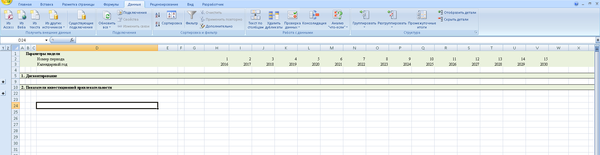

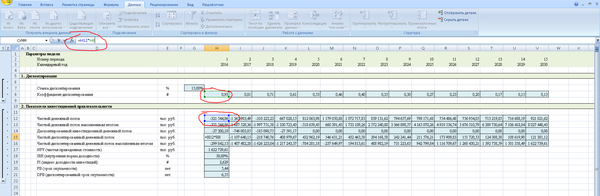

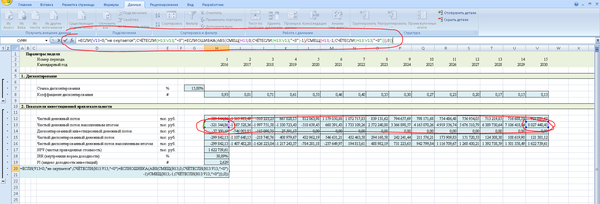

Тему дисконтирования, т.е. приведения денежных потоков (как входящих, так и исходящих) к моменту в прошлом, мы обсудили в одном из предыдущих постов, на ее обсуждение останавливаться не будем. Саму ставку дисконтирования мы выбрали ранее, осталось посчитать на ее основе коэффициент дисконтирования для каждого периода — коэффициент, на который будем корректировать абсолютную величину денежного потока периода, чтобы вычислить его сегодняшнюю стоимость. Он зависит от ставки дисконта и непосредственно от того, насколько «далеко» во времени находится тот или иной денежный поток.

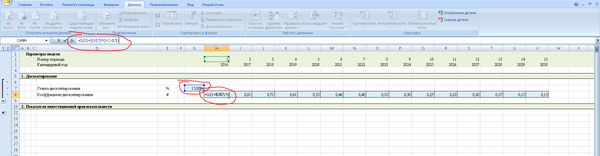

Покажем теперь чистый денежный поток по каждому периоду:

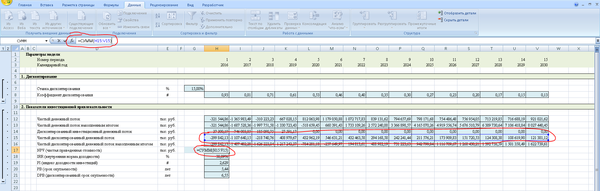

Чистый денежный поток накопленным итогом, думаю, уже сможете рассчитать самостоятельно.

Посчитаем дисконтированный инвестиционный поток (он нам понадобится в дальнейших расчетах) — просто умножаем инвестиционный поток соответствующего периода на коэффициент дисконтирования:

Аналогичным образом считаем чистый дисконтированный денежный поток:

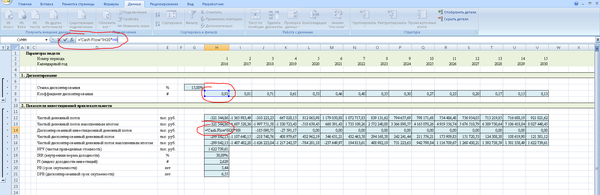

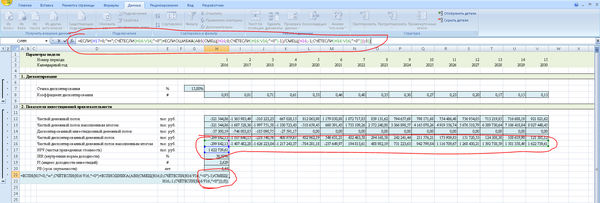

И теперь можем переходить к расчету агрегированных показателей. Перед расчетом каждого из них остановимся на их кратком описании для общего понимания их смысла.

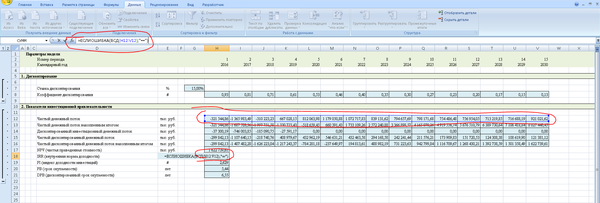

Итак, NPV — он же чистая приведенная стоимость. Представим, что нам предлагают на выбор: дать тысячу рублей прямо сейчас или 500 рублей через год и еще 800 рублей через два года. Какое из предложений более выгодное? Это будет зависеть от выбранной нами ставки дисконтирования — то есть, в общем, от требуемой нами доходности. И если мы знаем требуемую доходность, то, пользуясь дисконтированием денежных потоков, мы можем привести номинальную величину того или иного потока к какому-либо моменту во времени. Принято все потоки приводить к точке отсчета — старту проекта. Это связано с тем, что разные проекты имеют разную длительность реализации, разную длительность инвестиционной фазы и т.д. Часто даже один и тот же проект в зависимости от сценария имеет разную длительность инвестиционной и операционной фаз. Поэтому есть смысл их сравнивать в какой-то единой точкой. Самая очевидная такая точка — это старт проекта.

Таким образом, NPV — это сумма всех исходящих и входящих денежных потоков, приведенная к начальной точке отсчета времени по проекту. В самом общем случае, чем выше NPV — тем лучше и выгоднее проект. Если NPV ниже нуля — значит, его расчетная доходность ниже, чем требуемая доходность инвестора. Стоит ли однозначно отвергать проекты с отрицательным NPV? Зависит от конкретной ситуации, от смысла проекта и от многих-многих факторов. Но примеры, когда инвестору выгодно реализовывать проект с NPV<0, есть.

Далее — считаем IRR, она же internal rate of return, т.е. внутренняя норма доходности. Собственно, это самый логичный показатель, который хочется увидеть (и, соответственно, показать) после расчета NPV. Т.е. посчитали NPV, он получился, скажем, положительным, то есть расчетная доходность проекта выше, чем требуется инвестору. А сильно выше? На этот вопрос может ответить IRR — ведь по своей сути это ставка дисконтирования, при которой NPV равен нулю.

В Excel есть специальная функция для расчета этого показателя — ВСД. Иногда эта функция выдает ошибку — при сильно плохих показателях (сильно отрицательном IRR), поэтому есть смысл «обрамить» функцию ВСД в функцию ЕСЛИОШИБКА, чтобы пользователю было понятно, что это не счетная ошибка, а просто критически низкий показатель.

Регулярно возникает вопрос «А что это означает — рентабельность, доход в конце реализации проекта, регулярно поступающий доход или что-то еще?». Обычно этот вопрос снимается открытием Excel и демонстрацией работы функции ВСД. Чего и вам советую для лучшего понимания. Но вкратце — это показатель того, какую сумму от вложенных (инвестированных) средств инвестор может забирать себе каждый период в течение срока реализации проекта. В простейшем случае — IRR будет равен 10%, если вы вложите 1000 рублей (денежный поток равен «-1000″) и в каждом периоде (вне зависимости от количества периодов) будете получать по 100 рублей и в самом последнем периоде получите 1100 рублей (доход за период 10% от 1000 = 100 рублей плюс вложенная первоначально сумма, т.е. 1000 рублей).

Идем далее. Индекс доходности инвестиций. Здесь все довольно просто — это отношение приведенных к текущему моменту потоков к приведенным к текущему моменту инвестициям. Иными словами, во сколько раз окупаются инвестиции. Если PI = 1, то мы просто окупаем вложения.

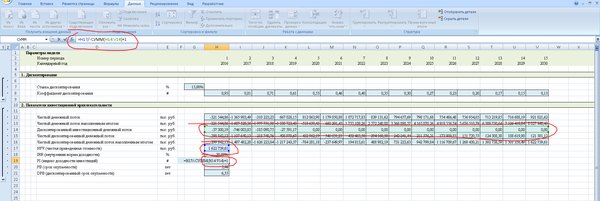

Следующие показатели еще проще для понимания. Срок окупаемости — это количество периодов, через которое денежный поток накопленным итогом перестает быть отрицательным, т.е. когда мы окупили инвестиции и «вышли в плюс». Формула достаточно сложная на первый взгляд, советую ее разобрать по частям для понимания всех использованных функций. В целом, сначала проверяем, окупается ли проект в принципе, и если да, то сначала считаем целое количество периодов, через которое он окупается, а затем считаем, когда непосредственно происходит смена знака с минуса на плюс внутри периода.

Дисконтированный срок окупаемости — показатель аналогичный, только считаем окупаемость не по номинальным денежным потокам, а по приведенным к текущему моменту времени.

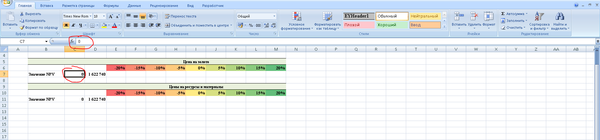

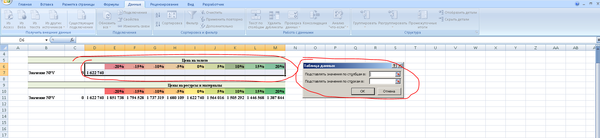

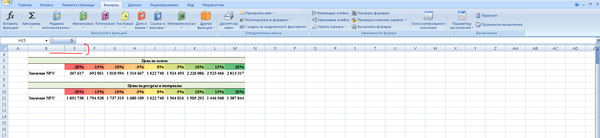

Основные агрегированные показатели рассчитали, теперь переходим к завершающей стадии расчетов — анализу чувствительности проекта. Анализ чувствительности проведем изолированно по двум параметрам — продажной цене на золото и по ценам на ресурсы и материалы, посчитаем, насколько изменится NPV проекта в зависимости от изменения цен в ту или иную сторону. К сожалению, я иногда встречаю работу экономистов, в которых этот анализ произведен вручную, т.е. просто в виде заполненной от руки таблички (т.е. человек сидит и ручками увеличивает цену на материалы на 20%, записывает значение получившегося NPV в ячейку, далее повторяет это действие для всех остальных изменений цены на материалы). Тем не менее, эта задача с легкостью выполняется стандартной возможностью Excel — таблицей данных. За подробностями работы с ней — велкам в google и яндекс, я же покажу пример ее использования.

Для начала зададим шаблон для дальнейшего использования:

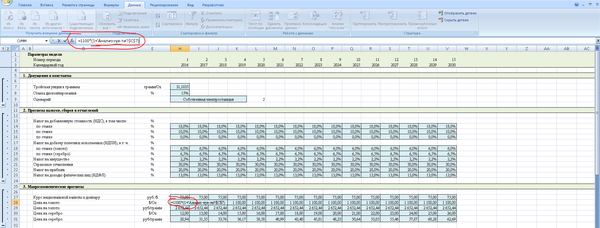

Ячейки C7 и C11 будут использованы далее — в них будут подставляться значения изменений цен (-20%, -15%, и т.д.). Но чтобы в зависимости от значения в этих ячейках реально изменялись значения цен на листе «Исходные данные», необходимо вернутся на этот лист и откорректировать соответствующие формулы, сославшись на эти две ячейки:

Далее ссылаемся на ячейку, в которой у нас рассчитывается значение NPV:

А теперь начинается магия. Выделяем массив ячеек, как показано на скриншоте ниже и переходим в меню «Данные»-»Анализ что-если»-»Таблица данных…»:

Указываем ячейку, в которую будут подставлять значения по столбцам, в данном случае, значения будем подставлять в заранее определенную для этого ячейку C7:

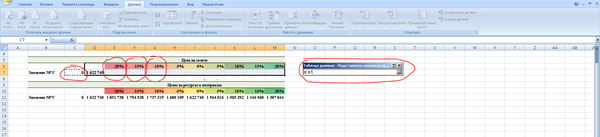

И после этого должна сработать магия. Иногда бывает, что таблица заполняется одинаковыми значениями NPV — это означает либо то, что вы где-то ошиблись, либо просто надо включить автоматический пересчет вычислений:

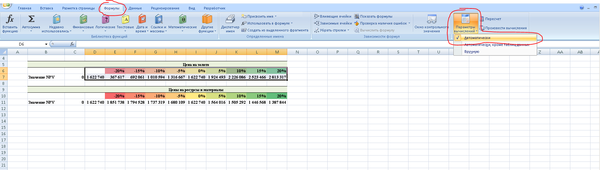

После этого уже точно должно произойти автоматическое заполнение ячеек соответствующими значениями NPV при разных изменениях цен. Теперь для красоты можно только скрыть ненужные столбцы (хотя, скажем, ВЭБ, это очень не одобряет:)) ).

Вот, собственно, и все — модель готова. Дальше можно ее улучшать, допиливать разные интересные фишки, спрогнозировать 3 формы отчетности, дополнить анализ чувствительности многофакторным анализом, графиками и прочими визуальными красивостями, но в общем и целом в таком виде финансовая модель уже вполне может считаться полноценной и корректной.

Вместо P.S.

В самом начале серии постов задавались вопросы относительно кредитов и их эффективности/неэффективности в России, мире и вообще. Есть две точки зрения на этот вопрос — моя и официальная/теоретическая. Официальная версия гласит — если тебе предлагают кредит по ставке, которая ниже стоимости акционерного капитала, то кредит надо брать — за счет финансового рычага заработаешь больше. Типа, если бизнес тебе лично приносит 30% от вложенных средств в год, то если тебе предлагают взять кредит под даже 25%, то ты можешь расширить бизнес, и заработать дополнительные 5% от вложенных кредитных средств (грубое описание для понимания сути).

Моя точка зрения немного отличается от официальной. Начну с того, что не видел в России особо широкого развития беззалогового финансирования бизнеса. Т.е. всегда все сделки с банковским кредитованием (а даже и не с банковским) происходят с участием залогов. Хочешь взять кредит на открытие магазина — заложи квартиру, хочешь взять кредит на увеличение оборотного капитала — заложи долю в бизнесе, и т.д. В то же время, я не заметил за последние лет эдак 100-150 стабильности в экономике и политической системе достаточной, чтобы быть более или менее уверенным в том, что если, скажем, ты продаешь мороженку детям сегодня, то завтра тебя не объявят вне закона за целенаправленное и предумышленное обмораживание детских гортаней. Поэтому в таких условиях рискнуть какой-то суммой своих денег на открытие бизнеса я считаю делом похвальным и прекрасным. Особенно если бизнес собираешься построить на модели «сделать жизнь людей лучше», а не «о, надо урвать тут поскорее, пока лавочку не прикрыли». Но насколько ты готов рискнуть своим жильем ради того, чтобы на какой-нибудь парикмахерской попытаться заработать 200-300 тысяч в месяц? Это вопрос открытый.

С другой стороны, если мы говорим о крупном бизнесе, то здесь наоборот, я сплошь и рядом наблюдаю, как он с самого начала строится на кредитных деньгах — просто хотя бы потому что он крупный. Ну действительно, не очень много людей готовы из кармана достать деньги, чтобы, скажем, купить добычную лицензию, чтобы потом в ближайшие пару-тройку лет потратить несколько миллионов долларов на геологоразведку, чтобы потом еще пару миллионов долларов потратить на проектирование, еще миллионов 30 потом на закупку оборудования, техники и стройку, даже если в итоге этот проект обещает окупиться в несколько раз. Поэтому, например, горнодобывающая отрасль живет на кредитные деньги постоянно.

Так что, добро это или зло… Если разговор о последних кровно-нажитых деньгах и квартире, доставшейся в наследство, под залог которой хочется взять кредит на открытие своего магазина с пивком — я бы не советовал. Если бизнес действующий, хорошо себя чувствующий, сумма кредита невелика относительно годового оборота, и есть, на что прожить «в случае чего» — флаг в руки, смотрим на возможный финансовый рычаг и принимаем решение.