Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами без смс, регистрации, и платных курсов😜

На самом деле, здорово, что наш ЦБ открыт, аргументирует свою позицию, и следует лучшим практикам. Например, так же делают в США. Там решение ФРС – не только ставка, но и сигналы рынку, аргументация, аналитика.

Т.е. все, чтобы сделать дальнейшие действия более предсказуемыми и ничего не поломать

Но в нашем случае (может в США так же, мы не следили), предсказуемость весьма условная. Видимо, все так быстро меняется, что и корректировать прогнозы приходится регулярно.

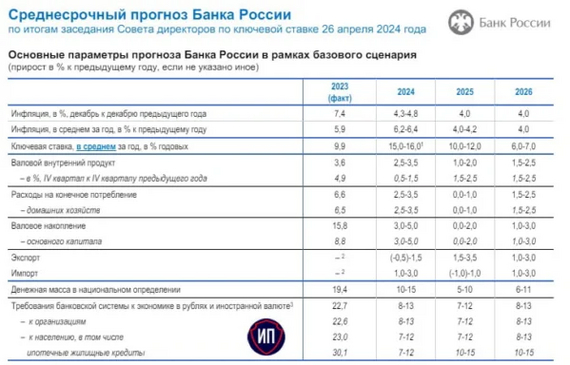

Мы сделали несколько заметок (последняя тут), которые показывают, что прогноз ЦБ меняется вслед за ставкой: т.е. планы приходится постоянно корректировать. Буквально, спустя месяц-два:

- в сентябре при ставке 13% ориентир средней ставки на 2024 год был 11,5-12,5%

- в октябре после повышения КС до 15%, ориентир тоже повысился до 12,5-14,5%

- в феврале после декабрьского повышения ставки, прогноз вырос до 13,5-15,5%

- конец апреля (прошло почти полгода), средний диапазон подтянулся до самой ставки: 15-16%

Мы очень высоко оцениваем профессионализм аналитиков из ЦБ (серьезно, без сарказма), и частая смена прогноза может быть обеспечена или слишком быстро-меняющейся конъюнктурой, или нежеланием сразу озвучить «ребята, все плохо»

Исходя из складывающейся ситуации в экономике, в базовом сценарии мы повысили оценку роста ВВП до 2,5–3,5% на текущий год, сохранив прогноз на уровне 1,0–2,0% на следующий. В этом сценарии экономика с II квартала начнет переходить к более сбалансированным темпам роста. Разрыв между спросом и предложением будет постепенно сокращаться, поддерживая замедление ценовой динамики. В этом случае накопленного повышения ключевой ставки будет достаточно, чтобы вернуть инфляцию к уровням, близким к цели, уже к концу этого года. Такое развитие событий предполагает начало снижения ключевой ставки во втором полугодии. Когда конкретно это произойдет — зависит от скорости замедления текущего роста цен. При слишком медленной дезинфляции не исключаем сохранения текущей ключевой ставки до конца года.

Цитата из пресс-релиза по ключевой ставке

Два вопроса, ответа на которые мы пока не нашли:

1. Почему рост 2,5-3,5% считается избыточным? (смотрим на Китай)

2. Почему инфляция 4% - самоцель, ради которой на кон ставят все?

Учитывая темпы роста Китая, темпы роста России в нулевые (тоже было по 8-10%), 2,5-3,5% не кажутся перегревом, а «более сбалансированные темпы роста» вызывают скорее страх рецессии и кризиса.

Что ж, в ближайшее время разберем, как на этом заработать:

- будет глобальный разбор доходности лизинга (последний тут)

- разберем новые облигации в самых разных отраслях (все разборы)

- опять присмотримся к ОФЗ, может пора покупать? (будет такая же подборка)

Спасибо, что читаете нас❤

Подписывайтесь, чтобы не пропустить новые выпуски!